Tassi mutui in calo: prospettive e incertezze nel mercato finanziario

Analisi dei tassi di interesse e delle tendenze economiche attuali

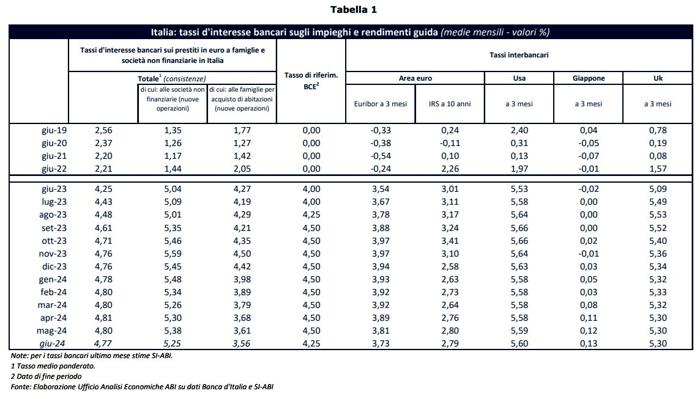

Una buona notizia riguarda i tassi medi sui mutui, che scendono da 7 mesi e si trovano ai minimi da un anno e mezzo. Questo trend discendente si riflette anche nel costo per finanziare un prestito da parte delle imprese, mentre si osserva un rallentamento nella diminuzione dei prestiti legata al calo dell’economia. Il rapporto di luglio 2024 dell’Abi (Associazione bancaria italiana), che raccoglie i dati delle banche, conferma questa situazione. Questo scenario è simile a quello di altri paesi europei, dopo mesi in cui i tassi di mercato avevano iniziato a prevedere il primo taglio della Banca centrale europea, avvenuto all’inizio di giugno.

Tuttavia, l’incertezza sul futuro, legata soprattutto al contesto geopolitico e a due elezioni chiave – quelle europee appena concluse e quelle americane in programma a novembre – spinge imprese e famiglie a mantenere liquidità disinvestita, aumentando i depositi nei conti correnti. Questa maggiore liquidità non investita riflette sia una maggiore resilienza sia una maggiore prudenza, mantenendo liquidità in un contesto di incertezza. Il vice direttore generale vicario dell’Abi, Gianfranco Torriero, ha sottolineato che gli investimenti vengono rinviati in un quadro di incertezza.

La Banca centrale europea sembra aver deciso di posticipare il nuovo taglio dei tassi di interesse, con una probabile implementazione a settembre e poi a dicembre, a causa dell’incertezza geopolitica. Le elezioni negli Stati Uniti, le tensioni con Russia e Cina e la corsa ai dazi sono fattori che potrebbero ostacolare la discesa dell’inflazione. Se le bozze dell’ultimo meeting della Bce esprimevano preoccupazioni sulla tenuta del processo di disinflazione, un recente sondaggio della Reuters indica che una quota rilevante ma non maggioritaria di analisti ritiene possibile un solo nuovo taglio dei tassi entro la fine dell’anno.

Il rapporto dell’Associazione bancaria italiana evidenzia una stabilizzazione nella discesa dei tassi di mercato. Il tasso medio sui nuovi mutui ipotecari alle famiglie è sceso al 3,56% a giugno, rispetto al 3,61% di maggio 2024 e al 4,42% di dicembre 2023, raggiungendo il valore più basso dal 3,01% di dicembre 2022. Bankitalia, con dati fino a maggio, ha riportato un Taeg (comprensivo di spese accessorie) del 4,04%, un calo considerato ancora insufficiente da alcune associazioni di consumatori.

Parallelamente, i tassi sul credito alle imprese iniziano a seguire il trend discendente: a giugno la media è stata del 5,25%, in calo rispetto al 5,38% di maggio e al 5,45% di dicembre 2023, portando il tasso medio sul totale dei prestiti sottoscritti negli anni al 4,77% rispetto al 4,80% del mese precedente.

Con la riduzione della ripresa post covid, la domanda di prestiti continua a diminuire, sebbene il trend negativo si sia attenuato rispetto al minimo toccato a settembre 2023, quando i prestiti avevano registrato un -3,7%. A giugno 2024, i prestiti a imprese e famiglie sono diminuiti in volume dell’1,7% rispetto all’anno precedente, contro il -2,1% di maggio. Inoltre, a giugno 2024 si è registrata un’inversione di tendenza nei depositi dei clienti bancari, che sono tornati in aumento (+1,4%) dopo almeno un anno di variazioni negative (-0,8% a maggio).

La raccolta indiretta, ovvero gli investimenti in titoli custoditi presso le banche, ha registrato un incremento di circa 213 miliardi tra maggio 2023 e maggio 2024 (134,8 miliardi famiglie, 20 miliardi imprese e il resto ad altri settori come imprese finanziarie, assicurazioni, pubblica amministrazione). A giugno 2024, la raccolta a medio e lungo termine tramite obbligazioni è cresciuta del 14,9% rispetto all’anno precedente (+18,4% nel mese precedente). La raccolta diretta complessiva (depositi da clientela residente e obbligazioni) a giugno 2024 è aumentata del 3% su base annua, proseguendo la tendenza positiva registrata dall’inizio dell’anno (+1,4% a maggio 2024).

Il tasso praticato sui nuovi depositi a durata prestabilita a giugno 2024 è stato del 3,39%. A maggio 2024, questo tasso in Italia era superiore a quello medio dell’area dell’euro (Italia 3,50%; area dell’euro 3,44%). Rispetto a giugno 2022, quando il tasso era dello 0,29%, si è registrato un aumento di 310 punti base. Il rendimento delle nuove emissioni di obbligazioni bancarie a tasso fisso a giugno 2024 è stato del 3,91%, con un incremento di 260 punti base rispetto a giugno 2022. Il tasso medio sul totale dei depositi a giugno 2024 è stato dell’1,02% (1,05% nel mese precedente; 0,32% a giugno 2022). Il tasso sui soli depositi in conto corrente è stato dello 0,56% (0,58% nel mese precedente; 0,02% a giugno 2022), considerando che il conto corrente offre una vasta gamma di servizi e non ha una funzione di investimento.

Links: